遺言や生前贈与によって特定の相続人に多くの財産を与えた場合、他の相続人が「自分の取り分が不当に少ない」と感じることがあります。

こうしたトラブルを防ぐために、民法では「遺留分(いりゅうぶん)」という制度を設けています。

ただし、遺留分を計算するには「相続財産の範囲」を正確に把握することが欠かせません。

この記事では、「遺留分を算定する際に、どの財産を含めるのか」という点を中心に、司法書士の視点からわかりやすく解説します。

1 遺留分とは何か

遺留分とは、法定相続人のうち一定の範囲の人に法律で保障された「最低限の相続取り分」のことです。

たとえ被相続人が遺言書で「すべての財産を長男に相続させる」と記していたとしても、他の相続人(たとえば妻や他の子)には、一定割合の財産を請求する権利が残されています。

遺留分を持つのは、次の相続人です。

- 配偶者

- 子(または代襲相続人)

- 直系尊属(父母など)

兄弟姉妹には遺留分はありません。

遺留分の割合は、次のように定められています。

| 相続人の組み合わせ | 遺留分割合 |

|---|---|

| 配偶者+子 | 相続財産の1/2 |

| 配偶者のみ、または子のみ | 相続財産の1/2 |

| 直系尊属のみ | 相続財産の1/3 |

2 遺留分を計算するための「基礎財産」

遺留分の金額を求めるときには、単純に「相続時に残っている財産」だけを見るのではありません。

民法第1043条では、次のように定められています。

遺留分を算定するための基礎となる財産は、

① 相続開始時に被相続人が有していた財産の価額に、

② 相続開始前にした贈与の価額を加え、

③ 債務の全額を控除したものとする。

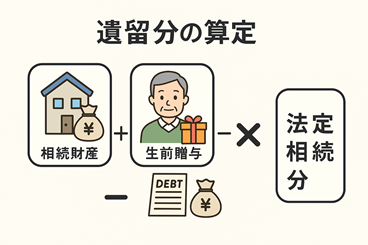

つまり、遺留分の基礎財産とは次の式で表されます。

相続開始時の財産 + 生前贈与財産 − 債務

この金額に「法定相続分 × 遺留分割合」を掛けて、具体的な遺留分額が求められます。

3 相続開始時に存在する財産の範囲

まず基礎となるのは、「被相続人が亡くなった時点で所有していた財産」です。

これは一般に「相続財産」と呼ばれます。

(1)プラスの財産

- 不動産(土地・建物)

- 預貯金

- 株式・投資信託などの有価証券

- 貸付金・売掛金

- 自動車、貴金属、美術品などの動産

(2)マイナスの財産

- 借入金(住宅ローン・事業資金など)

- 未払い税金

- 保証債務

- 医療費や介護費の未払い分 など

遺留分を算定する際は、これらのプラス・マイナスを合算した純資産額を基礎にします。

4 生前贈与の扱い ― 10年ルールに注意

次に重要なのが「生前贈与」です。

生前に被相続人が特定の相続人や第三者に財産を贈与していた場合、それも遺留分算定の対象になることがあります。

民法1044条では、次のように定められています。

- 相続人に対する贈与:相続開始前10年以内のものは原則として算入

- 相続人以外への贈与:遺留分を侵害する目的でされたときに算入

また、婚姻・養子縁組・生計の資本としての贈与(住宅資金、開業資金など)は「特別受益」として扱われることがあり、遺留分計算にも影響します。

たとえば、被相続人が生前に長男へ家を建てるための資金1,000万円を贈与していた場合、相続から10年以内であれば、その1,000万円を相続財産に加算して遺留分を計算します。

5 債務控除 ― 借金も考慮される

遺留分の算定では、被相続人の「債務」も考慮します。

ローンや借入金、税金の未納分など、被相続人が死亡時に負っていた債務のすべてを差し引くことになります。

ただし、扶養義務や遺言による負担のように、相続開始によって消滅するものは債務に含まれません。

ここを誤ると、遺留分額が過大に算出されるおそれがあるため注意が必要です。

6 生命保険金・死亡退職金の扱い

実務上、誤解が多いのが生命保険金と死亡退職金の扱いです。

これらは「相続財産」ではなく、原則として「受取人固有の財産」とされます。

(1)原則:相続財産には含まれない

生命保険契約で受取人が指定されている場合、その保険金は受取人の権利として直接取得します。

したがって、遺産分割や相続登記の対象にはなりません。

(2)例外:著しく高額な場合は算入される

しかし、保険金の額が他の財産に比べて極端に大きく、他の相続人の遺留分を実質的に奪うような場合は、裁判例上「特別受益」として遺留分算定の基礎に含めることが認められています。

(最高裁平成20年10月19日判決など)

たとえば、被相続人が全財産を生命保険にして、特定の子だけを受取人にした場合、他の子が遺留分侵害額請求を行えば、保険金の一部を対象にすることが可能です。

(3)死亡退職金も同様

勤務先から遺族に支払われる死亡退職金も、支給規定上「遺族への見舞金・恩給」としての性格が強いため、原則は相続財産に含まれません。

ただし、退職金が被相続人の勤務の対価として支払われるものであれば、相続財産とみなされる可能性があります。

7 算定の具体例

以下のような事例で考えてみましょう。

例:

- 被相続人Aが死亡

- 財産:自宅(2,000万円)、預金(1,000万円)

- 債務:住宅ローン残高500万円

- 生前贈与:長男に500万円(5年前)

- 相続人:妻と長男

この場合、遺留分算定の基礎財産は次のとおりです。

(2,000+1,000+500)− 500 = 3,000万円

妻の法定相続分は1/2、遺留分割合は1/2なので、妻の遺留分額は

3,000 × 1/2 × 1/2 = 750万円

となります。

8 実務上の注意点

- 遺留分の計算では、生前贈与や保険金も含めて全体像を整理することが大切です。

- 相続人間の信頼関係が崩れている場合、保険金や贈与額の資料収集は慎重に行いましょう。

- 不動産の評価方法(路線価・時価)をどう設定するかによっても結果が変わるため、専門家の関与が欠かせません。

- 遺留分侵害額請求は「相続開始および侵害を知った時から1年」で時効となります。早めの相談が重要です。

9 まとめ

- 遺留分を計算する際の「相続財産の範囲」は、単に遺産に限られず、生前贈与・債務も含む。

- 生命保険金や死亡退職金は原則除外だが、金額や状況によっては考慮される場合もある。

- 正確な算定のためには、財産調査・評価・贈与履歴の確認が必要。

- 遺留分侵害の可能性があるときは、専門家に早期相談を。

いきいき司法書士事務所では、相続財産の調査から遺留分に関するアドバイス、遺産分割協議書の作成、相続登記まで一貫してサポートしております。

「遺言で自分の取り分が少なくなった気がする」「生命保険の扱いがよく分からない」などのご相談もお気軽にどうぞ。